PAYOSS(ペイオス)の入金サイクルや手数料などの費用

キャッシュレス決済の普及に伴い、加盟店にとって入金タイミングや手数料の把握は重要な課題です。この記事では、Payossを例にその基本的な入金サイクルと決済種別ごとのスケジュール、さらに利用にかかる費用を平易に解説します。初めての導入検討にも役立つ内容にまとめましたので、ぜひご一読ください。

また、本サイトでは、Payossについて総合的に情報をまとめていますので、気になる方はぜひご確認ください。

PAYOSS(ペイオス)の基本的な入金サイクルとは

Payossでは、決済ブランドごとに「月2回」または「月1回」の振込サイクルが設定されています。月2回の場合は毎月15日と月末に売上を分割して支払います。これに対しPayPayとau PAYに限り、 2023年8月以降の決済から月1回のサイクルに統一され、毎月末日に当月分全額がまとめて入金される仕組みです。資金繰りの計画を立てる際には、各ブランドのサイクルを事前に確認しておくことが肝要です。

キャッシュレス決済端末の

提供企業によってさまざま

入金サイクルは、週1回、月数回など、キャッシュレス決済端末を提供する企業によってさまざま。重視したいポイントと店舗のキャッシュフローを考慮して、端末選びをすることが重要です。本サイトでは、「入金サイクル重視」「豊富な決済手段」「インバウンド対策機能」という3つの重視したいサービス別にキャッシュレス決済端末を紹介しているので、ぜひ参考にしてください。

決済種別における入金サイクル

決済方法によって入金頻度や振込対象期間が異なるため、自社の利用シーンに合わせた管理が求められます。以下の表はPayossで利用頻度の高い決済種別をまとめたものです。

| 決済種別 | 入金サイクル | 振込タイミング | 対象期間 |

|---|---|---|---|

| クレジットカード | 月2回 | 毎月15日・月末日 | 当月1日~15日, 16日~月末 |

| 電子マネー | 月2回 | 毎月15日・月末日 | 当月1日~15日, 16日~月末 |

| 交通系電子マネー | 月2回 | 毎月15日・月末日 | 当月1日~15日, 16日~月末 |

| PayPay・au PAY | 月1回 | 毎月末日 | 当月1日~月末 |

上段から順にクレジットや電子マネー、交通系電子マネーは月2回のサイクルです。PayPayやau PAYのは例外的に月1回適用されます。

PAYOSS(ペイオス)の利用にかかる手数料

Payossを導入する際には、決済ごとの手数料率と端末や利用料が発生します。以下の表は代表的な費用項目を示したものです。

| 手数料項目 | 内容 | 料率/価格 |

|---|---|---|

| 決済手数料 | クレジット、電子マネー、コード決済に適用 | 2.60~3.40% |

| 端末購入費用 | POS連動型P400、スタンドアローンV200c | 各50,600円、58,300円 |

| 月額利用料 | クレジット利用料、電子マネー利用料 | 440円8月、330円/月 |

| 初期設定費用 | 決済手続き開始に伴う設定料金 | 6,600円~11,000円 |

決済手数料はブランドや決済方式により率が異なります。端末費用はP400とV200cの2機種があり、月額料と初期設定料は利用サービスごとに定められています。見積もりを取る際は、端末構成と決済ブランドの組み合わせを整理しておくと合理的です。

以下のリンク先では、キャッシュレス決済端末の手数料にまつわる情報を紹介しています。手数料についてより深く知りたい方は参考にしてください。

実際の使用感をチェック

入金サイクルや手数料が分かっても、実際にどのように店舗運営に活かされているのか気になるものです。本サイトでは、squareを導入した店舗の口コミ評判をまとめていますので、ぜひチェックしてみてください。

おすすめキャッシュレス端末ブランド3選

「すぐに資金を受け取りたい」「決済手段の幅を広げたい」「訪日外国人に対応したい」など、店舗によって導入時に重視したいポイントはさまざまです。

本サイトでは、よくある重視ポイントである「入金サイクル」「決済手段の多さ」「インバウンド機能」に注目し、3つのキャッシュレス端末ブランドを厳選してご紹介しています。自店舗に適した端末選びの参考にぜひご活用ください。

PAYOSS(ペイオス)の入金サイクルや費用についてのまとめ

Payossの入金サイクルは月1回と月2回が混在し、ブランドによって適用が異なります。キャッシュフロー管理には、自社で多用する決済方式のサイクルを正確に把握することが欠かせません。また、導入時には決済手数料と端末費用、月額利用料、初期設定費用を総合的に検討する必要があります。これらを踏まえた資金計画と見積もり依頼が、運用開始後の安心につながります。

なお、どのキャッシュレス決済サービスにおいても、振込スケジュールや手数料に関する詳細を事前に確認し、自店舗のニーズに合った形で活用することが重要です。本サイトではキャッシュレス決済サービスを一覧にまとめているので、ほかのサービスと比べて入金サイクルや手数料が自店舗の経営にマッチするか確認し、導入を検討しましょう。

キャッシュレス決済端末を選ぶ際に重視されやすいサービス別で、おすすめの決済端末を紹介しています。

最短翌営業日に入金可能な

(Square株式会社)

(https://squareup.com/jp/ja)

- スタートしたばかりで客入りが安定していない飲食・小売店

- 保険適用分の入金タイミングにより繁忙期の運転資金に悩む接骨院・鍼灸院

入金サイクルは最短翌営業日。月2回支払いのキャッシュレス決済サービスが多い中、売上がすぐに手元に入ることが魅力。

迅速な仕入れが必要なイベント出店時でも、仕入れ用の資金を確保しながら運営が可能。

77種の決済が可能な

(株式会社リクルート)

(https://airregi.jp/payment/)

- 地元民の来店が多い地方都市にある個人経営のコンビニエンスストア

- 幅広い年代の客層が行きかう商店街に店を構える個店

77種の決済種類に対応。特定地域で展開しているアプリやQRコードなどにも対応しており、地域活性化や集客を支援する効果も期待できる。

地方銀行が提供する決済にも対応し、銀行とのつながりが強い高齢者への強みも発揮。

19種の通貨で決済が可能な

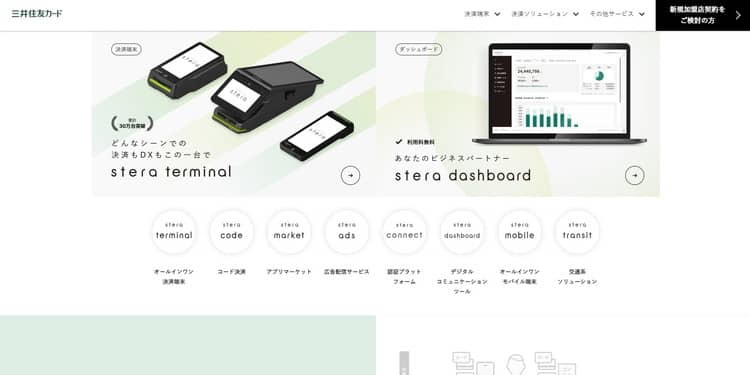

(三井住友カード株式会社)

(https://www.smbc-card.com/kamei/stera/index.jsp)

- 海外旅行客が多く訪れる観光地の宿泊施設や土産物店

- 訪日外国人が多く来店する都市部のドラッグストアや家電量販店

米ドルを始めとした19種類の通貨で決済が可能なため訪日外国人へのサービス向上が可能。

また、免税処理をパスポートの読み取りと商品情報などの入力のみで行え、お客様とスタッフ双方の手間が省ける。