キャッシュレス決済の今後の動向について

パンデミックによる「非対面」「非接触」の推進やECサイトの発展なども追い風となり、日本におけるキャッシュレス決済はここ数年で急速に普及が進んでいます。今では社会的なインフラとして欠かせない存在になっていて、政府主導の政策やテクノロジーの発達なども背景として今後も市場拡大は続く見通しとなっています。このページではキャッシュレス決済市場における最新の動向や政府の目標、今後の展望などについて解説していきます。

1分でわかるこのページのまとめ(概要)

今後の動向と主な特徴

キャッシュレス決済は急速に普及し、今後も市場拡大が見込まれています。2030年には市場規模が約195兆円、決済比率は56.2%に達すると予測されており、クレジットカードを中心にQRコードや電子マネーも拡大予定です。特にBtoB取引や地域の中小店舗への浸透が進むことで、利用シーンはさらに広がります。また、競争激化に伴い多様なサービスや付加価値の提供が求められるようになるでしょう。

背景

パンデミックを契機に「非接触・非対面」の需要が高まり、政府施策やスマホ決済の普及も追い風となって日本のキャッシュレス決済は急成長しました。2023年時点で比率は39.3%・市場規模126.7兆円に達し、2019年から1.5倍に拡大。政府目標の4割達成も確実視されています。こうした政策とテクノロジーの進展を背景に、キャッシュレスは社会インフラとして今後も成長が続く見通しです。

現状と市場規模の推移

経済産業省のデータによると、2023年におけるキャッシュレス決済比率は39.3%となっており、市場規模としては約126.7兆円と堅調に伸長を続けています。2019年には26.8%・81.9兆円だったため、この間にキャッシュレス比率はおおむね1.5倍に増加していることになります。要因としては政府のポイント還元施策やスマホ決済の普及が寄与したものと考えられ、2025年までにキャッシュレス決済比率を4割程度にする政府目標はほぼ達成が確実視されています。

今後の市場拡大予測

野村総合研究所が実施した調査に基づく推計によると、2030年にはキャッシュレス決済市場の市場規模が約195兆円、決済比率としては56.2%にまで到達すると予測されています。その決済方法の内訳としてはクレジットカードが成長をけん引すると予想されていますが、QR決済やバーコード決済などのコード決済に加え、コンビニやスーパーなどでの少額決済やバス・電車などの交通分野、BtoB取引などにおいては電子マネーの拡大も予想されています。特にBtoB取引の分野に関しては経費精算のみならず、仕入れなども含めた企業間取引全般への利用拡大が大きく影響するものと考えられています。

今後の注目トピック

今後も市場拡大が見込まれるキャッシュレス決済市場ですが、さまざまなトピックに注目が集まっています。ここではそのうちいくつかの注目トピックを紹介・解説しますので、ぜひチェックして今後の決済端末選びの参考にしてください。

競争激化と多様化

消費者や加盟店から見たキャッシュレス決済は「より便利になっている」という印象が強いですが、カード会社や代理店などの視点から見ると事業者間の競争激化が直近におけるトレンドといえるでしょう。ただ決済をするだけでなく新たなサービスや特殊な付加価値の提供が求められる状況になっていて、今後もさらに決済手段が広がることにより、消費者の選択肢もさらに拡大することになるでしょう。

BtoB領域への拡大

キャッシュレス決済といえばいわゆるBtoCが主流であり、コンビニやスーパー、ECサイトにおける個人消費の場面において多く利用されています。しかし今後は企業間取引(BtoB)や経費精算、仕入れの決済などの場面においてもキャッシュレス決済を利用するシーンが増え、一気に市場規模の拡大が進むと考えられています。

地域・中小店舗への浸透

クレジットカード決済などは端末の導入が一つの参入障壁となっていましたが、近年では端末が不要な決済方法や安価な端末の登場などにより導入ハードルが下がりつつあります。そのため地方の小規模店舗などでも導入が進み、消費者の利便性向上や事業者の業務効率化などのメリットが幅広いエリアで享受できるようになるでしょう。

おすすめキャッシュレス端末ブランド3選

「すぐに資金を受け取りたい」「決済手段の幅を広げたい」「訪日外国人に対応したい」など、店舗によって導入時に重視したいポイントはさまざまです。

本サイトでは、よくある重視ポイントである「入金サイクル」「決済手段の多さ」「インバウンド機能」に注目し、3つのキャッシュレス端末ブランドを厳選してご紹介しています。自店舗に適した端末選びの参考にぜひご活用ください。

まとめ

このページで紹介したようにキャッシュレス決済市場は年々拡大・伸長を続けていて、今後も更なる成長が見込まれています。既存のキャッシュレス手段の拡大やブラッシュアップはもちろん新たな決済方法が登場する可能性もありますので、常に新たな情報をキャッチアップしておくことが重要です。今後は今以上に社会インフラ・通貨としての存在感を強めていくことが確実視されているので、積極的にキャッシュレス端末選びや導入に取り組むことをおすすめします。

キャッシュレス決済端末を選ぶ際に重視されやすいサービス別で、おすすめの決済端末を紹介しています。

最短翌営業日に入金可能な

(Square株式会社)

(https://squareup.com/jp/ja)

- スタートしたばかりで客入りが安定していない飲食・小売店

- 保険適用分の入金タイミングにより繁忙期の運転資金に悩む接骨院・鍼灸院

入金サイクルは最短翌営業日。月2回支払いのキャッシュレス決済サービスが多い中、売上がすぐに手元に入ることが魅力。

迅速な仕入れが必要なイベント出店時でも、仕入れ用の資金を確保しながら運営が可能。

77種の決済が可能な

(株式会社リクルート)

(https://airregi.jp/payment/)

- 地元民の来店が多い地方都市にある個人経営のコンビニエンスストア

- 幅広い年代の客層が行きかう商店街に店を構える個店

77種の決済種類に対応。特定地域で展開しているアプリやQRコードなどにも対応しており、地域活性化や集客を支援する効果も期待できる。

地方銀行が提供する決済にも対応し、銀行とのつながりが強い高齢者への強みも発揮。

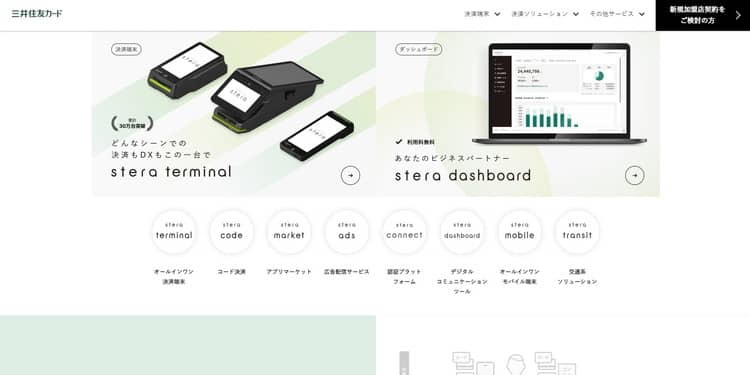

19種の通貨で決済が可能な

(三井住友カード株式会社)

(https://www.smbc-card.com/kamei/stera/index.jsp)

- 海外旅行客が多く訪れる観光地の宿泊施設や土産物店

- 訪日外国人が多く来店する都市部のドラッグストアや家電量販店

米ドルを始めとした19種類の通貨で決済が可能なため訪日外国人へのサービス向上が可能。

また、免税処理をパスポートの読み取りと商品情報などの入力のみで行え、お客様とスタッフ双方の手間が省ける。