ライフカード

ここでは、ライフカードの決済端末の特徴やサービスの詳細、費用について紹介します。

ライフカードの

特徴

幅広い決済手段を1台でカバー

ライフカードが提供する端末はクレジットカード、電子マネー、QRコード決済をまとめて処理できます。Visa・Mastercard®は手数料1.25%~と低水準で、JCBやAmerican Expressなど他ブランド、Suicaなど交通系電子マネー、PayPayやAlipayなど主要QR決済にも対応しており、店舗側は別々の端末を置かずにキャッシュレス環境を整えられます。

SIM内蔵のため通信回線を確保しやすく、テーブル会計やイベント出店など持ち運びが必要な場面でも利用可能です。分割・リボ・ボーナス払いにも対応しており、来店客の支払ニーズに柔軟に応えられる点も強みです。

初期・月額費用ゼロで始めやすい

端末費用・初期設定費用・月額費用はいずれも無料(一部オプションは有料)。資金面の負担を抑えつつ導入できるので、開業間もない店舗や個人事業主でもキャッシュレス対応を進めやすい設計です。審査完了後、最短2〜3週間で端末が発送されるため、短期間でサービスインできるのも魅力です。

入金は月2回締めの15日後払いで、振込手数料も不要。キャッシュフローを安定させながら運用できるため、資金繰りにシビアな小規模事業者でも安心して利用できます。

ライフカードの

対応ブランド

- Visa

- Mastercard®

- JCB

- American Express

- UnionPay

サービスの詳細

| 導入費用 | 無料(有料オプションあり) |

|---|---|

| 手数料 | Visa/Mastercard®:1.25%~、その他:3.35%~※業種により変動 |

| 入金サイクル | 月2回締/15日後払い/振込手数料無料 |

| 解約金 | 公式HPに記載がありませんでした |

| 導入期間 | 最短2~3週間 |

ライフカードの

端末情報

PAX A920

Androidベースのオールインワン端末。タッチ決済、ICカード、磁気ストライプに対応し、SIM内蔵で持ち運びも可能です。レシートプリンターを内蔵しているため別機器を接続する手間がなく、レジ周りをすっきり保てます。

ライフカードが

おすすめの業種

- エステサロン

- スクール・教室

- 個人経営店舗

ライフカードの

オプション機器/関連周辺機器

公式HPに記載がありませんでした。

POSレジ連携

公式HPに記載がありませんでした。

ライフカードの

メリットデメリット

メリット

端末費用・月額費用が無料で、「低コストでキャッシュレス決済を始められます。クレジット・電子マネー・QRコードを1台で処理でき、SIM通信により移動販売やテーブル会計にも活用可能です。手数料は1.25%~と抑えめで、入金サイクルも15日後払いと早めなのが利点です。

デメリット

VISA/Mastercard®以外の手数料は個別相談となり、業種によっては高めに設定される可能性があります。取扱高が少ない場合、端末費用が有償になるケースがある点にも注意が必要です。また、解約金やPOSレジ連携の詳細が公開されておらず、導入前に個別確認が不可欠です。

どんな人に向いている?

開業間もない店舗や個人事業主で「コストを抑えてキャッシュレスを導入したい」「モバイル端末でテーブル会計や出張販売を行いたい」事業者に適しています。複数の決済手段をまとめたい小規模~中規模店舗にもフィットします。

キャッシュレスを導入するのであれば、店舗の状況に合ったキャッシュレス決済端末を選びましょう。TOPページでは、導入時に重視したいサービス別におすすめのキャッシュレス決済端末ブランドを紹介していますので、参考にしてください。

おすすめキャッシュレス端末ブランド3選

「すぐに資金を受け取りたい」「決済手段の幅を広げたい」「訪日外国人に対応したい」など、店舗によって導入時に重視したいポイントはさまざまです。

本サイトでは、よくある重視ポイントである「入金サイクル」「決済手段の多さ」「インバウンド機能」に注目し、3つのキャッシュレス端末ブランドを厳選してご紹介しています。自店舗に適した端末選びの参考にぜひご活用ください。

まとめ

ライフカードの決済端末は、初期費用ゼロと幅広い決済手段対応が魅力です。1台でクレジット・電子マネー・QRを処理できるため、店舗オペレーションを簡素化できます。費用や入金サイクルも明確で、スピード導入を求める事業者に適した選択肢と言えるでしょう。

キャッシュレス決済端末にはさまざまな種類がありますので、他の端末をチェックしたい方はこちらのページをご覧ください。

キャッシュレス決済端末を選ぶ際に重視されやすいサービス別で、おすすめの決済端末を紹介しています。

最短翌営業日に入金可能な

(Square株式会社)

(https://squareup.com/jp/ja)

- スタートしたばかりで客入りが安定していない飲食・小売店

- 保険適用分の入金タイミングにより繁忙期の運転資金に悩む接骨院・鍼灸院

入金サイクルは最短翌営業日。月2回支払いのキャッシュレス決済サービスが多い中、売上がすぐに手元に入ることが魅力。

迅速な仕入れが必要なイベント出店時でも、仕入れ用の資金を確保しながら運営が可能。

77種の決済が可能な

(株式会社リクルート)

(https://airregi.jp/payment/)

- 地元民の来店が多い地方都市にある個人経営のコンビニエンスストア

- 幅広い年代の客層が行きかう商店街に店を構える個店

77種の決済種類に対応。特定地域で展開しているアプリやQRコードなどにも対応しており、地域活性化や集客を支援する効果も期待できる。

地方銀行が提供する決済にも対応し、銀行とのつながりが強い高齢者への強みも発揮。

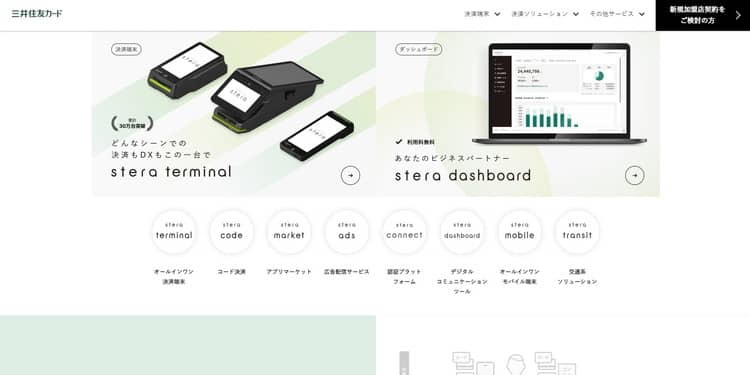

19種の通貨で決済が可能な

(三井住友カード株式会社)

(https://www.smbc-card.com/kamei/stera/index.jsp)

- 海外旅行客が多く訪れる観光地の宿泊施設や土産物店

- 訪日外国人が多く来店する都市部のドラッグストアや家電量販店

米ドルを始めとした19種類の通貨で決済が可能なため訪日外国人へのサービス向上が可能。

また、免税処理をパスポートの読み取りと商品情報などの入力のみで行え、お客様とスタッフ双方の手間が省ける。